Кореляція Форекс або як торгувати ідеальні відносини

Це популярне слово чули всі, як і безліч оповідань, що на ній можна легко і швидко заробляти. Але кореляція Форекс як показник прямих і непрямих зв'язків між торговими активами може бути не тільки вигідна, але і небезпечна, а тому робота з нею вимагає чималого досвіду і серйозного підходу до ризику.

Нагадаємо: кореляцією називають зв'язок між декількома торговельними активами, обумовлену фундаментальними або іншими причинами, які надають явне або приховане вплив на курс торгового активу. Значення кореляція оцінює силу зв'язку з цим з точки зору максимальної ймовірності синхронного руху, тобто «корисності» цього факту для отримання прибутку. Кореляція валютних пар може бути прямою або зворотною.

Світові економічні, політичні та соціальні умови постійно змінюються, з'являється безліч нових факторів, що впливають на ринковий баланс попит / пропозиція. На даний момент багато звичних, «історично перевірені» кореляції Форекс, наприклад, такі як EUR / USD - USD / CHF, вже малопридатні для торгівлі, а нові зв'язки потрібно перевіряти самостійно.

трохи теорії

Кореляція Форекс традиційно використовується в Теханаліз як трендовий, найчастіше, випереджаючий індикатор, в тому числі і при торгівлі одним активом. Кореляція оцінюється в діапазоні від (-1) до (+1), коефіцієнт 0 означає, що рух обраних валютних пар не мають взаємозалежної динаміки. Кореляція (+1) означає, що ціни активів рухаються синхронно в одному напрямку, кореляція (-1) - в протилежних. Діапазон значень (+0.3; -0.3) розглядається як слабкі і ненадійні кореляції, значення (±) 0.5 вважаються значними, значення (±) 0.7 - сильними.

Чим більше період розрахунку кореляції, тим краще. Дані розрахунків з використанням 20-40 барів (періодів) вважаються мінімально надійними, коефіцієнти, розраховані на 100 і більше барах, викликають більшу довіру.

Чим більше період розрахунку кореляції, тим краще. Дані розрахунків з використанням 20-40 барів (періодів) вважаються мінімально надійними, коефіцієнти, розраховані на 100 і більше барах, викликають більшу довіру.

Всі сильні кореляції (між будь-якими активами!) Завжди мають фундаментальні причини. Одна з найбільш сильних причин - жорстка регуляція валютного курсу (як з юанем) або законодавча прив'язка курсу однієї валюти до іншої, як було в комплекті EUR + CHF. Через що валюти в парах з доларом роками показували сильну кореляцію і перебували в деякому флеті відносно один одного. Іноді таке регулювання може бути пов'язано з особливими домовленостями, як наприклад, між Данією і ЄС.

C Амая сильна кореляція обумовлена сировинними ресурсами, пов'язаними з особливостями економки конкретних країн. Взаємні відставання і випередження пов'язані з тим, як економіка конкретної країни реагує на фундаментальну інформацію, яка визначає ціновий рух. Реакція на економічну статистику (наприклад, експорт-імпорт) по більш сильній економіці може різко змінити попит на її валюту і попит на валюти країн, які пов'язані з нею товарними відносинами.

Звичайно, висока розрахункове значення поточної кореляції між активами зовсім не означає повністю синхронне рух. Не завжди на обраному вами таймфрейме пари рухаються згідно глобальної кореляції, тому, якщо торгуєте на М15 - починайте з аналізу поточної кореляції на цей період. З точки зору торгівлі по кореляції найбільш вигідною представляється кошик активів, що мають сильну взаємозв'язок.

Торгові завдання при роботі з кореляцією

Кореляцію в обов'язковому порядку потрібно враховувати при оцінці складного інвестиційного ризику. Іноді, вкладаючи кошти в різні активи, здається, що ви вдало діверсіфіціруете свій портфель, але насправді багато з них можуть рухатися синхронно в одному або протилежних напрямках. Повірте, це набагато частіше приносить подвійний збиток, ніж подвійний прибуток, і правильний облік поточної кореляції має вирішальне значення.

Для стабільного прибутку потрібно чітко розуміти залежність вашого інвестиційного портфеля від волатильності ринку. Прийнято розглядати кореляцію:

- однорідних активів між собою (наприклад, валютні пари);

- фінансових активів з фондовими індексами;

- фінансових активів з товарними або сировинними.

Розумна торгівля з урахуванням кореляції також дозволяє диверсифікувати ризики, так, наприклад, різна швидкість реакції валютних пар EUR / USD і AUD / USD на падіння долара дозволяє знизити ризик при збереженні загальної тенденції. Також з читається, що на дзеркальній кореляції можна хеджувати збиткові позиції, використовуючи різну швидкість зміни пар-союзників.

Кореляція може бути корисна навіть при графічному аналізі: якщо ви бачите патерн, але не впевнені в його якості, то перевірка інших пар - відмінна можливість для перевірки. Якщо патерн виходить «кривим» на активах-союзниках, то його краще взагалі не торгувати.

Якщо на основній парі видно пробою або закріплення за рівнем, то можна на корелюють активі відкрити угоду, так це (в більшості випадків) буде більш точний вхід. При аналізі денних графіків можна побачити точки сильного розвороту і, відповідно, відкриватися на більш дрібних періодах.

Тим, хто тримає середньострокові або більш тривалі позиції потрібно враховувати, що приблизно за 1-3 дні до дати експірації великих опціонів або календарного закриття ф'ючерсів, особливо сировинних, кореляційним торговим сигналами довіряти не можна.

Розглянемо кілька прикладів.

Торгова стратегія на основі кореляції валютних пар

Схема найпростішої торгівлі по кореляції виглядає приблизно так:

Відкриваємо позицію по активу 1 в розрахунку на те, що ціна досягне деякого рівня. Одночасно стежимо за активом 2, які мають з першим активом сильну зв'язок, який повинен рухатися синхронно: в одному напрямку - при позитивній кореляції або в зворотному напрямку - при негативній. Розраховуємо, що ціна першого активу дійде до деякого цільового рівня. Якщо на нашому прибутковому шляху актив 1 сповільнюється, переходить у флет і робить «натяки» на розворот, аналізуємо другий актив на предмет підтвердження таких сигналів. Якщо актив-союзник продовжує впевнено рухатися в колишньому напрямі, то варто тримати відкритою основну позицію. Якщо ж другий актив також подає сигнали розвороту (або зупинки) - закриваємо угоду, або, по крайней мере, підтягуємо стоп.

У будь-якому випадку сигнал від «союзника» дозволяє оцінити ймовірність подальшого руху основного інструменту і не відкривати суперечливих угод. Якщо синхронний рух корелюють активів досить сильне, можна відкрити позицію і по другому активу, звичайно, з урахуванням правил маніменджмента. У хід з кількох активів завжди означає подвоєний ризик в угоді і, як правило, такі входи не особливо вигідні на періодах вище Н4, але на М5-М30 різниця в швидкості може бути досить відчутна і подібний ризик виправданий. Найчастіше на основі кореляції вибирають один, найбільш вигідний сигнал.

Система парного трейдингу

На такому ж принципі використання кореляції побудований парний трейдинг, тільки він застосовується для будь-яких активів (акції, індекси, ф'ючерси, CFD, опціони) з високим ступенем розбіжності для подальшого продажу найдорожчого активу і покупки найбільш дешевого. Вважається, що для такої торгівлі потрібен мінімальний фундаментальний аналіз, а візуально розбіжність між активами показують спеціальні технічні індикатори, які допомагають в реальному часі поєднати на одному екрані графіки двох (або більше) активів. Прикладом таких інструментів є популярний індикатор OverLayChart або скрипт Correlations, які допомагають знайти і оцінити взаємозалежні активи, включаючи CFD -контракт.

Як правило, при правильному використанні, методика парного трейдингу дає приголомшливі результати, але без фундаменту все-таки не обійтися. Така стратегія не має чітких правил, входи визначаються тільки по техніці і з великою похибкою, тому ваші угоди не повинні суперечити здоровому глузду.

Стратегія: патерн - Фібо рівні - кореляція

Універсальна контртрендовая методика торгівлі на проривах тренда, що поєднує в собі трендові елементи, рівні Фібоначчі, а так само індикатора кореляції валютних пар. Таймфрейм від H 4 або D 1. Базові елементи: лінія тренда і рівні Фібоначчі.

На явному спадному тренді будуємо лінію тренда по локальним min, яка буде виконувати роль рівня опору. Сітку Фібо будуємо від точки початку корекції до крайньої точки, чекаємо, коли свічка перетне лінію 100% і закриється за нею, після чого на рівні відкриття нової свічки входимо на покупку.

На висхідному тренді опорна лінія тренда будується не менше ніж на двох локальних max, а сітка Фібо - від початку корекційного руху до останньої точки руху відскоку від лінії тренда (min / max корекції).

StopLoss встановлюємо на рівні 0.00% Фібо-сітки (min корекції). TakeProfit рекомендується виставляти на значущих рівнях (161.8, 261.8) Фібо. При впевненому сигналі можна відкривати відразу кілька торгових позицій з однаковими лотами і рівнями стопа.

Як кореляційної складової застосовується індикатор Multicharts для посилення сигналу за рахунок кореляції валютних пар. Multicharts показує на ціновому графіку рух кількох валютних пар, кожна у відповідному міні-вікні з лініями SMA (21) і SMA (38) (настройки для D 1). В якості додатків для обраної в прикладі EUR / USD беремо союзників: з позитивною кореляцією - EUR / JPY і EUR / GBP (їх для підтвердження основного сигналу) і два з негативною кореляцією - USD / CAD і USD / CHF (показують підсилює сигнал). Після того, як з'являються сигнали основного алгоритму, аналізуємо поточний рух додаткових валютних пар, наприклад, якщо при зростанні ціни EUR / USD відбувається зростання ціни валютних пар з позитивною кореляцією, то ймовірність руху ціни вгору збільшується. При зростанні ціни основного активу валютні пари з негативною кореляцією повинні падати.

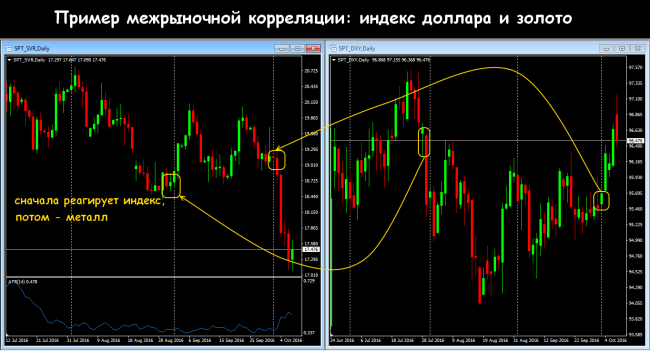

Кореляція Індекс долара / Золото

Сильна зв'язок золота з доларом була і буде завжди, тому що вона має свою «ринкової» містикою. Інвестори вважають золото одиницею вартості (чого б то не було), постійно актуальним хеджем проти інфляції і надійною альтернативою паперовим грошам. Судячи з того, що Центробанки продовжують вживати заходів для забезпечення ліквідності фінансової системи, зворотна залежність між індексом долара і цінами на золото зберігається.

Необхідні: таймфрейм D 1, індикатор ATR, спотові активи індексу долара (в ролі випереджаючого тригера) і золота. Для відкриття позиції використовуються технічні рівні підтримки / опору на графіку індексу долара. Закрита денна свічка нижче рівня підтримки за індексом долара означає сигналу на довгу позицію золоту. Закрита свічка за індексом вище рівня опору, відповідно, сигнал для короткої позиції по золоту. StopLoss - на рівні подвійного діапазону ATR попередньої свічки, TakeProfit - на рівні співвідношення ризику до прибутку 1: 3.

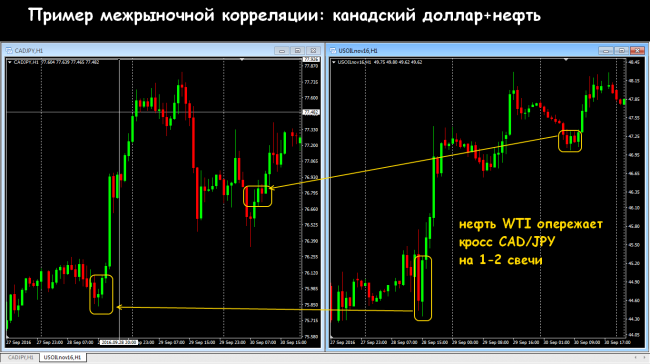

Кореляція Нафта / крос CADJPY

Канада є чистим експортером нафти, її запаси поступаються тільки Саудівській Аравії, а тому канадський долар залишається найкращою валютою для отримання прибутку з динаміки цін на нафту. Логіка проста: використовуємо позитивну кореляцію між базовим сировиною та валютним кросом CAD / JPY, тригером виступає ціна на нафту. Методика особливо підходить тим, хто хотів би торгувати по нафті, але не має достатнього депозиту (або досвіду), щоб перемогти пов'язану з нею волатильність.

Найкращу кореляцію з нафтою має пара CAD / JPY, тому Японія взагалі не має таких ресурсів, зростання цін на нафту призводить до зниження японських економічних показників і призводить, відповідно, до падіння курсу ієни. Останні 2-3 роки між ціною на нафту і CAD / JPY кореляція Форекс знаходиться на рівні 85%.

Найкращу кореляцію з нафтою має пара CAD / JPY, тому Японія взагалі не має таких ресурсів, зростання цін на нафту призводить до зниження японських економічних показників і призводить, відповідно, до падіння курсу ієни. Останні 2-3 роки між ціною на нафту і CAD / JPY кореляція Форекс знаходиться на рівні 85%.

Трохи про ефект доміно на Форекс

Простіше кажучи, це ланцюгова реакція групи активів з високим ступенем кореляції при різкому русі одного з компонентів. Найбільш схильні до цього ефекту саме валюти: при виникненні ринкового «роздратування» першими реагують лідируючі пари, а інші спрацьовують після деякого запізнювання. Правда, лідируючі і відстаючі пари постійно міняються ролями - в залежності від подразника.

Ланцюгова реакція за рахунок кореляції на Форекс зустрічаються досить часто, але для його використання необхідно розуміння основ ФА і хороший звичка контролю над ринком. Виходячи з гіпотези ефективного ринку, вся інформація повинна негайно і в повній мірі позначитися на ринкових котируваннях. Проблема в тому, що поняття «негайно» не означає «одночасно», кожен актив має власні силові рівні, розподіл активності за часом, динаміку обсягів та інші умови, але якщо на ринку утворюється якийсь дисбаланс, то він закриється обов'язково. Ефект доміно відображає запізнювання реакції на загальний фактор.

Якщо, наприклад, в азіатську сесію щось відбувається, і, скажімо, ієна пробиває якийсь силовий рівень, то реакція інших валютних пар виникає в періоди їх найбільшої активності. Це ріднить ефект доміно з арбітражними стратегіями, але період у нього коротший - від 1 дня до тижня.

Більшість трейдерів працюють по основних валютних парах і можуть просто не побачити цей ефект доміно, так як не мають звички аналізувати активи групою, а також вивчати непопулярні валютні пари. У групі корелюють пар важливо правильно вибрати найпершу (вона буде передвісником нового тренда) і найбільш відстаючу - на ній можна буде закрити серію угод. Наведемо два характерні приклади.

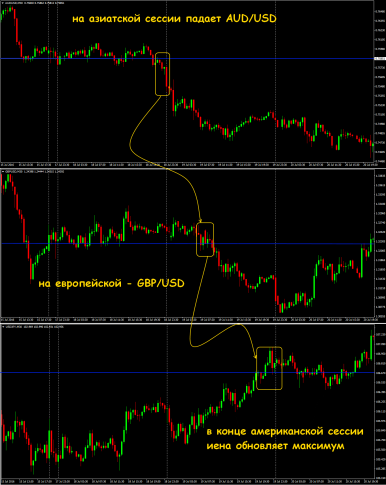

Ситуація «Пробій сильних рівнів»

На сильному міжринковому фундаменті в якості початку ефекту доміно першої спрацьовує пара AUD / USD, яка в свою сесію (Азія) пробиває свій же сильний рівень, сформований за кілька днів. Після відкриття Лондона GBP / USD також оновлює мінімум. І в той же день в американську сесію падає остання фішка ряду - USD / JPY, яка і завершує серію, оновивши максимум за той же період. Дивимося картинку:

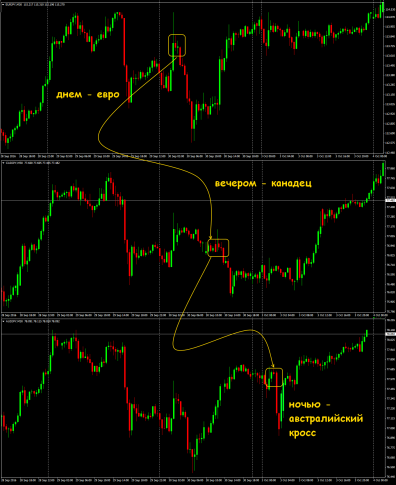

Ситуація «Сила одного учасника»

Ефект в тому, що за рахунок сильної ієни кілька ієновий пар падають кожна в свою сесію. Дисбаланс був усунутий на наступний день - все єнового пари продовжили зниження, а USD / JPY - впала з подвійною «швидкістю».

Кілька зауважень з аналізу

Кілька зауважень з аналізу

Кореляція Форекс - це зовсім не причинно-наслідковий зв'язок. Тобто факт, що якщо пара активів демонструє високу кореляцію, не означає, що рух одного активу викликає рух іншого. Найчастіше, «мудрі» аналітики вже по факту руху намагаються підігнати базу під результат і заявляють, що фондовий ринок зростає, тому що американський долар падає, або що золото знижується, оскільки долар йде вгору. Але потім навіть при неглибоких інформаційних «розкопках» завжди можна знайти більш серйозні фундаментальні фактори, що пояснюють такі рухи.

Найбільш серйозні (з точки зору торгівлі) кореляції охоплюють як мінімум середньострокові періоди, але для короткострокової торгівлі (найбільш затребуваною!) Вони не дають надійних сигналів. І не варто забувати, що протестовані роками зв'язку сьогодні ламаються дуже швидко - протягом декількох годин або днів.

Фінансові ринки тісно взаємопов'язані, але за рахунок своїх величезних щоденних оборотів ринок Форекс не так явно відпрацьовують довгострокові (5-10 років) тенденції, його стихія - короткострокові тенденції. Для використання короткостроковій кореляції важливо розуміти, який ринок в даний момент є випереджальним, а який - запізнюється. Каталізатором традиційно є фундаментальні дані або політичні події, а також технічний аналіз суміжних (корелюють) ринків.

Різні активи по-різному реагують на економічні чи інші дані. Наприклад, USD може вирости на своїх сильних новинах або перспективи підвищення ставки, а це зазвичай тисне на нафту і товари. У той же час різке зниження запасів нафти в США викликає різке зростання нафтових цін, які в такому випадку на долар уваги не звертають.

Деякі ринкові зв'язку очевидні, а інші можуть здаватися більш складними, такі, наприклад, як вплив на оцінку пари USD / JPY азіатських акцій, американських трежеріс або цін на сиру нафту. Старі зв'язки руйнуються, нові виникають, тому кореляцію Форекс, в тому числі і міжринковому, потрібно постійно відслідковувати в динаміці. Здатність до многофакторному аналізу приходить з досвідом, а на перших порах можна виділити тільки найсильніший і актуальний на поточний момент фактор.

Системна кореляція может змінюватіся поступово, например, через політику грошового регулювання або Посилення законодавчо відмінностей между країнамі базових валют. На короткостроковій кореляції можна торгувати і на малих таймфреймах - від М15 до Н1, але варто враховувати, що роками перевірена кореляція між активами втрачається, коли присутній складна політична чи інша складова. Причому далеко не завжди потім відновлюється. Саме тому серйозний аналіз кореляції вимагає вивчення даних на періоді від 3 місяців до 1 року.

Наприклад, активне падіння GBP / USD за підсумками періоду 03.10.16 - 06.10.16 майже на 4 фігури не супроводжувалося адекватною реакцією «колишнього» кращого партнера - EUR / USD, а під час Flash Crash на нічній сесії 07.01.16 (несподівана втрата фунтом більше 7 фігур!) жодна з основних валютних пар взагалі ніяк не реагувала.

За останній рік все сировинні валюти, особливо австралійський долар, показали сильну кореляцію з індексом долара. Зростання валютної пари при відсутності національних чи інших фундаментальних новин, який супроводжує зростанням індексу, означає наявність на ринку сильних спекулянтів на покупку і до цього руху варто приєднатися.

І як висновок ...

Сьогодні кореляції між валютами і суміжними ринками особливо сильні, що ще раз доводить важливість фундаментального аналізу для Форекс, навіть, якщо ви не торгуєте акціями, облігаціями, товарами. Незаперечною перевагою торгівлі за кількома активами є диверсифікація ризику, тому що неадекватні спекулятивні руху по всім парам одночасно практично не можливі, а катастрофи на кшталт Brexit трапляються раз на десятиліття.

Кореляція Форекс може бути вигідна як елемент торгової системи, тільки якщо ви добре розумієте (і перевірили на практиці!), І точно знаєте, яка валютна пара в вашому торговому наборі швидше за всіх рухається і тягне за собою інші активи. Це дозволяє правильно скласти торговельний план, вибрати актив, напрямок рівні ризику.

Причиною появи (і зміни) кореляцій також є самі учасники ринку, інвестори і трейдери, які спекулюють, хеджируют, інвестують, при цьому інтуїтивно або свідомо «програмують» ринок, створюючи короткострокові зв'язку між активами. Розвиток і р аспространеніе програмних засобів алгоритмічної торгівлі та аналізу, які постійно «досліджують» кореляцію між різними класами активів (і видають торгові рекомендації!), Тільки зміцнює цю динаміку.

Потрібно розуміти, що сильні кореляції існують не завжди, і не скрізь їх варто шукати. Будь-яка кореляція являє собою функцію часу і результат фундаментальних подій, які були (або будуть) важливі в той чи інший період часу. Сила і значення кореляції визначаються економічними і ринковими умовами, які з часом змінюються.

Але якщо хтось вміє стабільно заробляти на кореляції Форекс, то чому не ми? .. Джерело: Dewinforex

Соціальні кнопки для Joomla

Популярне:

Але якщо хтось вміє стабільно заробляти на кореляції Форекс, то чому не ми?