12. Ринок цінних паперів

12. Ринок цінних паперів

12.1. Сутність і види цінних паперів

Економічне поняття цінного паперу - це особлива форма існування капіталу. Суть її полягає в тому, що у власника капіталу сам капітал відсутній, але є всі права на нього, які й зафіксовані у формі цінного паперу. Цінні папери виконують такі функції:

• забезпечують отримання доходів у вигляді дивідендів, відсотків, дисконту і т. П .;

• надають певні права їх власникам (право на участь в управлінні, на інформацію, майно та ін.);

• сприяють перерозподілу грошових коштів між державою і юридичними особами, державою і населенням, між сферами і галузями економіки, між територіями і т. Д .;

• є високоліквідними активами;

• обмежують і знижують фінансові ризики.

• за походженням - на первинні і похідні, що випускаються на основі первинних цінних паперів (опціони, ф'ючерси, депозитарні розписки);

• за типом - на пайові (дають право на частку в статутному капіталі), боргові (свідчать про те, що їх власник позичив певну суму емітенту), платіжні;

• за формою існування - на документарні та бездокументарні;

• за терміном існування - на термінові і безстрокові;

• за формою випуску - на емісійні (розміщуються випусками) і неемісійні;

• за формою власності - на державні і недержавні;

• по території розповсюдження - на російські, єврооблігації, іноземні цінні папери;

• за типом використання - на інвестиційні (капітальні) і не інвестиційні (обслуговують розрахунки - вексель, чек та ін.);

• по ідентифікації власника - на іменні і представницькою;

• за характером звернення - на ринкові і неринкові;

• за рівнем ризику - на безризикові, із середнім ступенем ризику, ризикові;

• за рівнем прибутковості - на безприбуткові, із середньою прибутковістю, високоприбуткові;

• за ступенем ліквідності - на ліквідні і неліквідні;

• за видами емітентів - на державні, муніципальні, корпоративні, цінні папери кредитних організацій.

Основними видами цінних паперів є акції, облігації, деривативи (похідні цінні папери).

Акція - емісійний цінний папір, що засвідчує право власності на частку в статутному капіталі АТ. Акціонери є колективними власниками майна і мають права на отримання частини прибутку АТ у вигляді дивідендів, на участь в управлінні АТ і на частину вартості майна, що залишається після його ліквідації.

Обов'язкові реквізити акції:

• найменування емітента та його адреса;

• державний реєстраційний номер;

• дата випуску;

• вид акції та її номінальна вартість;

• ім'я власника (для іменної акції);

• розмір статутного капіталу на день випуску акції;

• термін виплати дивідендів;

• підпис керівників або уповноваженої особи;

• друк емітента.

Акції можуть не видаватися на руки акціонерам. Замість них видається сертифікат акцій - документ, що випускається емітентом і засвідчує сукупність прав на зазначене в сертифікаті кількість цінних паперів.

Акції поділяються на звичайні (з правом голосу) і привілейовані (з фіксованим дивідендом).

Облігація - боргове зобов'язання емітента сплатити власнику облігації в обумовлений термін її номінальну вартість і щорічно до погашення - фіксований або плаваючий відсоток.

Єврооблігації - випускають поза країною походження валюти для розміщення серед іноземних інвесторів. Вони не потрапляють під юрисдикцію жодної з країн (російські папери в італійських лірах, доларах).

Депозитарні розписки - це похідні цінні папери, випущені на папери іноземного емітента. Вони бувають двох видів: американські (АДР), що перебувають в обігу в США, і глобальні (НДР), які звертаються в Західній Європі.

Терміновими фінансовими інструментами є опціони і ф'ючерси.

Опціон - це цінний папір, що підтверджує право власника на купівлю-продаж базисного активу за фіксованою ціною через деякий час.

Ф'ючерс - це контракт на купівлю-продаж базисного активу в майбутньому за певною ціною. На відміну від опціону ф'ючерс - не право, а зобов'язання.

Хеджування - покупка акцій з одночасним продажем ф'ючерсного контракту (продаж в майбутньому цих же акцій з метою страхування цінових ризиків).

12.2. Учасники ринку цінних паперів

Суб'єкти (учасники) ринку цінних паперів - це фізичні особи або організації, які продають або купують цінні папери або обслуговують їх обіг і розрахунки по ним, т. Е. Вступають між собою в економічні відносини з приводу цінних паперів.

Існують наступні основні групи учасників ринку цінних паперів в залежності від їх функціонального призначення:

- емітенти;

- інвестори;

- фондові посередники;

- організації, що обслуговують ринок цінних паперів;

- державні органи регулювання і контролю.

Емітенти - організації, що випускають цінні папери в обіг. Як емітентів зазвичай виступають держава, комерційні підприємства та організації.

Інвестиційна компанія - юридична особа, що діє не за рахунок клієнта, а за свій власний рахунок. Основними функціями інвестиційної компанії є випуск власних цінних паперів (акцій, облігацій), вкладення отриманих коштів у цінні папери, купівля-продаж цінних паперів як дилер (цінні папери реалізуються часто тільки серед юридичних осіб). Базовою функцією інвестиційної компанії є андеррайтинг - купівля і гарантована покупка цінних паперів при їх первинному розміщенні для продажу інвесторам.

Інвестиційний фонд - один з видів інвестиційної компанії, його специфіка в Росії полягає в залученні коштів населення. Існують наступні види інвестиційних фондів; акціонерні (відкритого типу) та пайові.

Інвестиційний фонд у вигляді відкритого АТ випускає звичайні акції, які можуть бути продані всім бажаючим. Обсяг акцій не обмежений, і в будь-який час може бути зроблена додаткова емісія.

Пайові інвестиційні фонди (ПІФ). Російські пайові інвестиційні фонди являють собою аналог взаємних фондів, які існують за кордоном понад 70 років. У Росії створено понад 16 таких фондів, засновниками є нерезиденти. ПІФ - не юридичне обличчя, а лише майновий комплекс. За договором довірчого управління майном власник грошових коштів передає довірчому керуючому на певний термін (не більше 5 років) свої грошові кошти в довірче управління. При цьому права власності зберігаються за інвестором. Інвестор отримує іменний цінний папір - інвестиційний пай, яка може бути як в документарній, так і в бездокументарній формі, на цю цінний папір не нараховуються і не виплачуються ні відсотки, ні дивіденди. У такого цінного паперу є лише ціна розміщення та ціна викупу. Ціна розміщення - така ціна, яку платить інвестор при покупці паю, ціна викупу - ціна, по якій у нього цей інвестиційний пай викуповує керуюча компанія. Інвестор може зажадати свої кошти назад в будь-який момент. Залежно від терміну повернення коштів ПІФ діляться на відкриті і закриті. У першому з них інвестори мають можливість продати паї в будь-який день. Продаж паїв інтервального (закритого) фонду можлива через визначені у проспекті емісії терміни, але не рідше одного разу на рік. Всі нинішні в Росії ПІФ є відкритими. Саме система пайових фондів виявилася найбільш стійкою до кризових потрясінь серпня 1998 р

Інвестори - покупці цінних паперів, випущених в обіг. В якості інвесторів виступають фізичні особи, а також комерційні організації, зацікавлені в збільшенні (прирості) грошових коштів. Інвестор - фізична або юридична особа, яка купує цінні папери від свого імені і за свій рахунок. Інвестори в залежності від своєї стратегії діляться на стратегічних, інституційних і приватних.

Стратегічні інвестори ставлять за мету отримання контролю над діяльністю акціонерного товариства. Ступінь впливу на діяльність АТ залежить від кількості акцій. За російським законодавством володіння різною кількістю акцій надає інвестору різні права. Якщо інвестор володіє 1% акцій, то він має право ознайомитися з інформацією в реєстрі акціонерів, звернутися до суду з позовом до члена Ради директорів АТ. Якщо інвестор володіє 10% голосів, то він має право скликання позачергових загальних зборів акціонерів, ознайомлення зі списком учасників загальних зборів акціонерів, вимоги перевірки фінансово-господарської діяльності товариства. Якщо інвестор має 75% акцій +1, то він повністю контролює АТ.

Інституційні інвестори - це портфельні інвестори, т. Е. Вони формують свій портфель цінних паперів з метою отримання доходу. До них відносяться комерційні банки, інвестиційні компанії, інвестиційні фонди, страхові компанії, пенсійні фонди.

Приватні інвестори - це індивідуальні інвестори.

Професійні учасники ринку цінних паперів - юридичні особи або громадяни, зареєстровані як підприємці, які здійснюють професійну діяльність на ринку цінних паперів. До них відносяться брокери, дилери, керуючі, клірингові організації, депозитарії, реєстратори, організатори торгівлі, комерційні банки.

Фондові посередники - торговці, що забезпечують зв'язок між емітентами та інвесторами на ринку цінних паперів. Брокер - посередник, який за певні комісійні укладає угоди для клієнта.

Дилер - юридична особа, яка самостійно за свій рахунок здійснює операції на ринку цінних паперів і публічно оголошує свої ціни. Як правило, дилер має і брокерську ліцензію.

Організації, що обслуговують ринок цінних паперів - організації, що виконують всі інші функції, крім купівлі-продажу. До цих організацій належать організатори ринку (фондові біржі); депозитарії, реєстратори, розрахункові центри (розрахункові палати, клірингові центри); інформаційні органи, державні органи регулювання і контролю ринку цінних паперів.

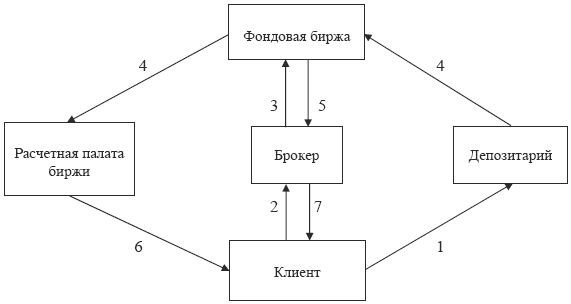

Інфраструктура фондового ринку схематично представлена на рис. 5.

Мал. 5. Інфраструктура фондового ринку

Мал. 5. Інфраструктура фондового ринку 1 - депонування цінних паперів; 2 - накази, доручення; 3 - заявки; 4 - інформація; 5 - угоди; 6 - грошові кошти; 7 - звіти

Фондова біржа - торгова система, що забезпечує здійснення операцій з цінними паперами. Є організатором торгівлі на ринку цінних паперів, яка не поєднує цю діяльність з іншими видами діяльності, крім депозитарної та діяльності з визначення взаємних зобов'язань (клірингової). Фондова біржа - некомерційна організація. Торгівля здійснюється тільки між членами фондової біржі. Всі інші можуть здійснювати операції лише через членів біржі. Фондовими біржами визнаються фондові відділи товарних і валютних бірж. Членами фондової біржі можуть бути будь-які професійні учасники ринку цінних паперів, державні виконавчі органи, комерційні банки - юридичні особи. Порядок вступу в члени біржі і чисельність членів встановлює сама фондова біржа.

Функції фондової біржі:

• купівля-продаж цінних паперів;

• виявлення рівноважної біржової ціни;

• акумуляція тимчасово вільних грошових коштів;

• забезпечення арбітражу (механізму вирішення спорів);

• забезпечення гласності та відкритості біржових торгів, доступності інформації;

• забезпечення гарантій виконання біржових угод;

• контроль якості цінних паперів;

• посередництво в розрахунках;

• розробка етичних стандартів, кодексу поведінки учасників біржової торгівлі.

Лідерами серед організаторів фондового ринку є Московська міжбанківська валютна біржа (ММВБ) і Російська торгова система (РТС).

Для торгівлі на фондовій біржі цінні папери повинні бути попередньо покладені на зберігання (задепонована) в депозитарії - спеціалізованому сховищі, що гарантує наявність цінних паперів у продавців на момент угоди. Всі операції оформляються через депозитарій, т. К. Цінні папери бездокументарної.

Депозитарна діяльність - надання послуг зі зберігання сертифікатів цінних паперів або обліку і переходу прав на цінні папери.

Депозитарій передає відомості реєстратору, який зберігає всі відомості про власників. Права власності на цінні папери обліковуються в реєстрах. Реєстратори (реєстроутримувачі) - це компанії, які ведуть ці реєстри (реєструють власників). Діяльність з ведення реєстру власників цінних паперів - збір, фіксація, обробка, зберігання та надання даних, що складають систему ведення реєстру власників цінних паперів. Особи, які здійснюють діяльність з ведення та зберігання реєстру - це реєстратори чи власники реєстру. Ними можуть бути тільки юридичні особи. Держателем реєстру може бути емітент або професійний учасник ринку цінних паперів за дорученням емітента.

Розрахунково-касові центри зберігають грошові кошти. За правильністю розрахунків між РКЦ і депозитаріями здійснюється контроль з боку клірингової комісії. Клірингова діяльність - діяльність з визначення взаємних зобов'язань та їх заліку з поставок цінних паперів і розрахунків по ним.

Діяльність з управління цінними паперами здійснюється юридичною особою або індивідуальним підприємцем від свого імені за винагороду протягом певного терміну довірчого управління переданими йому в управління і належать третій особі грошовими коштами і цінними паперами.

Федеральна служба з фінансових ринків - головний державний контролюючий орган на ринку цінних паперів. Видає ліцензії професійним учасникам ринку цінних паперів (бірж, брокерам, депозитаріям, реєстраторам).

12.3. Класифікація ринків цінних паперів

Ринки цінних паперів можна класифікувати за різними критеріями:

• за стадіями процесу реалізації цінних паперів розрізняють первинний і вторинний ринки;

• за правилами торгівлі цінними паперами - організований і неорганізований;

• за способом організації торгівлі цінними паперами - біржовий і позабіржовий;

• за ступенем автоматизації процесу торгівлі - традиційний і комп'ютеризований;

• по емітентам - ринок державних і муніципальних, корпоративних, банківських цінних паперів;

• за часом виконання угод з цінними паперами - касовий і терміновий.

Первинний ринок цінних паперів - придбання цінних паперів їх першими власниками. Емісія цінних паперів - встановлена законом послідовність дій емітента з розміщення емісійних цінних паперів.

Розміщення цінних паперів - відчуження цінних паперів їх першим власникам емітентом або андеррайтером. У Росії використовують два способи розміщення цінних паперів:

1) відкрите розміщення (публічне) - розміщення цінних паперів серед необмеженого заздалегідь кола осіб;

2) закрите розміщення (приватне) - розміщення цінних паперів серед заздалегідь відомого кола осіб.

Цінні папери підлягають обов'язковій реєстрації, яка здійснюється Міністерством фінансів РФ і республік у складі РФ, крайовими, обласними, міськими фінансовими відділами, Центральним банком РФ.

Вторинний ринок - це ринок, де відбувається звернення раніше випущених цінних паперів.

Організований ринок цінних паперів - це їх звернення на основі стійких правил між ліцензованими професійними посередниками - учасниками ринку - за дорученням інших учасників ринку.

Неорганізований ринок - це обіг цінних паперів без дотримання єдиних для всіх учасників ринку правил.

Біржовий ринок - це торгівля цінними паперами на фондових біржах. Біржовий ринок - це завжди організований ринок цінних паперів, так як торгівля на ньому ведеться строго за правилами біржі і тільки між біржовими посередниками, які ретельно відбираються серед усіх інших учасників ринку.

Позабіржовий ринок - це торгівля цінними паперами, минаючи фондову біржу. Позабіржовий ринок може бути організованим і неорганізованим. Цей ринок представлений торговельною мережею Ощадбанку, позабіржовим ринком цінних паперів комерційних банків, аукціонної мережею, телефонними дилерськими ринками, вуличною торгівлею цінними паперами. Організований позабіржовий ринок грунтується на комп'ютерних системах зв'язку, торгівлі та обслуговування з цінних паперів.

Торгівля цінними паперами може здійснюватися на традиційних і комп'ютеризованих ринках. В останньому випадку торгівля ведеться через комп'ютерні мережі, які об'єднують відповідних фондових посередників в єдиний комп'ютеризований ринок, характерними рисами якого є:

- відсутність фізичного місця, де зустрічаються продавці і покупці, і, отже, відсутність прямого контакту між ними;

- повна автоматизація процесу торгівлі і його обслуговування; роль учасників ринку зводиться в основному лише до введення заявок на купівлю-продаж цінних паперів в систему торгів.

Касовий ринок цінних паперів ( «кеш»-ринок або «спот»-ринок) - це ринок з негайним виконанням угод.

Терміновий ринок цінних паперів - це ринок, на якому укладаються термінові угоди, наприклад ф'ючерсні і опціонні.