Звітність Газпрому за II квартал - зростання і падіння

- Загальна картина

- Видобуток і постачання газу

- витрати

- транспортування газу

- Грошові потоки

- капвкладення

- борги

- складний бізнес

Результати звітності «Газпрому» по МСФО досить важко аналізувати. Компанія не так докладно ділиться інформацією, як це роблять, наприклад, російські великі нафтові компанії, навіть і державні. Крім того, «Газпром» настільки великий і великий, що операції менше мільярда доларів вважаються незначними і не вартими докладного розкриття інформації. Втім, і більші операції не завжди розкриваються.

Результати звітності «Газпрому» по МСФО досить важко аналізувати. Компанія не так докладно ділиться інформацією, як це роблять, наприклад, російські великі нафтові компанії, навіть і державні. Крім того, «Газпром» настільки великий і великий, що операції менше мільярда доларів вважаються незначними і не вартими докладного розкриття інформації. Втім, і більші операції не завжди розкриваються.

Труднощі аналізу і в тому, що «Газпром» є конгломератом різних бізнесів, що діють кожен по своїй ділової моделі. Якщо, наприклад, показники «Газпром нафти» можна обчислити і відокремити, використовуючи звітність самої нафтової компанії, то розділити показники напрямку видобутку і продажу природного газу від трубопровідного бізнесу не так легко.

Правда, відповідно до вимог МСФЗ за «сегментної звітності» «Газпром» регулярно публікує дані про прибутковість окремих своїх напрямків, але як саме це розраховується, і яким чином відбувається ціноутворення внутрішніх угод - невідомо.

Загальна картина

Чистий прибуток «Газпрому» за другий квартал склала 58 мільярдів рублів. Відкинемо, як водиться, курсові різниці - ефект переоцінки кредитів в іноземній валюті - і отримаємо суму в 198 млрд. Рублів. У першому кварталі 2017 року таку скоригована прибуток склав 227 млрд.

Обмовимося, що курсові різниці не є зовсім вже фіктивним показником прибутку - фінансове становище компанії і справді змінюється в залежності від валютного курсу. Однак такі коливання не мають відношення до операційної діяльності компанії, тому, щоб оцінити стан основного бізнесу, варто їх відкинути.

Газовий бізнес - це галузь з високою сезонністю, на зимові місяці припадає пік продажів. Тому має сенс порівнювати останній квартал з показниками відповідного йому другого кварталу 2016 року.

Приберемо з обох періодів курсові різниці, а заодно і прибуток автономної «Газпром нафти» - на яку останнім часом доводиться приблизно третина виручки і прибутку всієї групи компаній «Газпрому», і отримаємо такі показники роботи:

- 137 млрд. Руб. - 2 кв. 2017

- 64 млрд. Руб. - 2 кв. 2016

Чистий прибуток газового бізнесу збільшилася на 73 млрд. Рублів, або більш ніж в два рази. Зростання відбулося за рахунок операційної діяльності «Газпрому» - прибуток від продажів збільшилася з 111 млрд. До 190 млрд. Рублів.

Видобуток і постачання газу

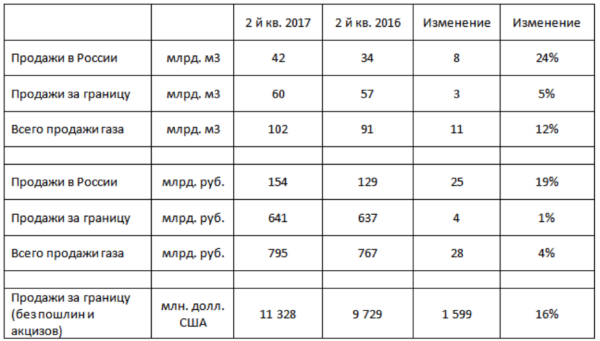

Видобуток газу в другому кварталі 2017 року порівняно з другим кварталом 2016 року, значно зросла - з 84 млрд. Кубометрів до 106 млрд. - на 26%. Збільшилися, відповідно, і продажу. Цей важливий показник вимагає більш докладної інформації, яку зведемо в наступну таблицю:

Виручка від продажів за кордон, виражена в рублях, навряд змінилася. Це відбулося незважаючи на зростання обсягів поставок за кордон і збільшення ринкових цін на газ (за межами колишнього СРСР - в середньому з 173 до 192 дол. За тис. М3). Причиною цього стало зміцнення курсу рубля.

Таким чином, збільшення виручки відбулося за рахунок російського ринку - незвично холодна весна і продовження опалювального сезону значно збільшили попит на газ.

Втім, як видно з таблиці, на російський ринок «Газпрому» рано всерйоз розраховувати, так як в грошовому вираженні на нього припадає лише 19% продажів. Якщо за кордоном колишнього СРСР газ продавався в середньому за 192 дол., То в Росії середня ціна була на рівні 3 646 рублів, тобто близько 62 доларів - приблизно в три рази дешевше.

Це, однак, не всі. У другому кварталі минулого року компанія врахувала не увійшов в цю таблицю дохід у вигляді «ретроактивності котирувань цін на газ» в еквіваленті 39 млрд. Рублів (щодо поставок 2013-2016 років), в той час як у другому кварталі 2017 року цей же самий показник склав мінус 7 млрд. рублів.

З урахуванням цих коригувань, а також і деякого підвищення митних зборів і акцизів, виручка від продажу газу в другому кварталі 2017 року знизилася в порівнянні з відповідним кварталом 2016 року - з 682 до 656 млрд. Рублів.

Однак загальна консолідована виручка Газпрому в порівнянні з другим кварталом 2016 року всі ж збільшилася - з 1,327 млрд. До 1,394 млрд. Рублів - тобто на 67 млрд. Рублів. Це зростання відбулося за рахунок «Газпром нафти» - виручка нафтової компанії за цей час збільшилася на 71 млрд. - з 405 до 476 млрд. Рублів.

Виручка всього іншого бізнесу Газпрому, який крім продажів газу включає в себе продаж електро- і теплоенергії та послуг з транспортування газу, майже не змінилася.

витрати

Операційні витрати «Газпрому» за останній квартал минулого року знизилися в порівнянні з другим кварталом на 2%, або 28 млрд. - з 1 227 млрд. До 1 198 млрд. Рублів.

Якщо врахувати, що витрати «Газпром нафти» за цей час збільшилися на 50 млрд. Рублів, то по основному бізнесу Газпрому скорочення витрат склало 78 млрд. Рублів (без урахування внутрішніх операцій).

Це скорочення і є причиною збільшення прибутку компанії. На чому ж заощадив «Газпром»? Невже спрацювала їх постійно поновлювана «стратегія на зниження витрат»? Не зовсім.

Найзначніший пункт, в якому відбулася економія, це «Куплені газ і нафту». У другому кварталі 2017 року ця витрата склав 249 млрд. Рублів проти 281 млрд. Роком раніше. Якщо знову прибрати звідти показники «Газпром нафти» (з урахуванням внутрішніх операцій), то зниження здасться ще більш яскравим - з 207 до 149 мільйонів, тобто на 58 млрд. Рублів.

Таким чином, різке збільшення прибутку «Газпрому» в другому кварталі 2017 року в порівнянні з відповідним кварталом минулого року відбулося за рахунок того, що компанія купила менше сировини у третіх сторін приблизно на 1 млрд. Доларів.

Чому це сталось? Цитуємо додаток до фінансової звітності ( «Аналіз керівництвом фінансового становища»): «Дане зменшення в основному пов'язано зі зниженням витрат на покупку газу Групи Газпром Німеччина, виражених в рублевому еквіваленті, а також незначним зниженням обсягів газу, що закуповуються у зовнішніх постачальників».

З пояснення можна зрозуміти, що мова йде про зниження відбиваного в звітності рублевого еквівалента закупівель в зв'язку зі зміцненням курсу рубля, при тому, що обсяги купленого сировини знизилися незначно. У всякому разі, поліпшення показників все-таки пов'язано з основною діяльністю «Газпрому» - видобутком і продажем газу.

транспортування газу

Досить цікавим є питання, наскільки саме по собі прибутково трубопровідне напрямок бізнесу «Газпрому».

Як показує приклад «Транснефти», звітність який ми недавно розібрали , Трубопровідний бізнес може бути цілком прибутковим і приносить «кеш» навіть в умовах безперервного масштабного капітального будівництва.

«Газпром», відповідно до вимог МСФЗ, включив в квартальну звітність показники роботи за окремими напрямами діяльності. Сегмент «Транспортування газу» показав збиток в 2 мільярди рублів за підсумками 6 місяців 2017 року і прибуток в 28 мільярдів рублів за 6 місяців 2016 року.

Нагадаємо, що у «Транснефти» останнім часом прибуток становить в середньому близько 50 млрд. Рублів на квартал. При цьому «Транснефть» повністю належить державі і не має «дивіденду ефективності» через приватної форми власності. Вельми скромні результати діяльності цього напрямку в «Газпромі» говорять про те, що

- або газотрубопровідних бізнес влаштований дуже складно в порівнянні з нафтопровідним,

- або менеджмент проявляє некомпетентність в управлінні,

- або кишенькові аудитори готують саме такі цифри, які вигідні менеджменту «Газпрому» з якихось причин.

Це не означає, що в останньому випадку бухгалтерам треба займатися прямим фальсифікацією - такі складні розрахунки, як оцінка прибутковості внутрішнього підрозділу компанії вимагають багато оціночних і приблизних показників, які складаються «на розсуд менеджменту».

Те, що згідно зі звітністю трубопровідний бізнес майже постійно знаходиться на межі прибутковості, за випадковим збігом відповідає політичним інтересам і заявами «Газпрому» і небажанням допускати в трубопроводи конкурентів-виробників газу.

Грошові потоки

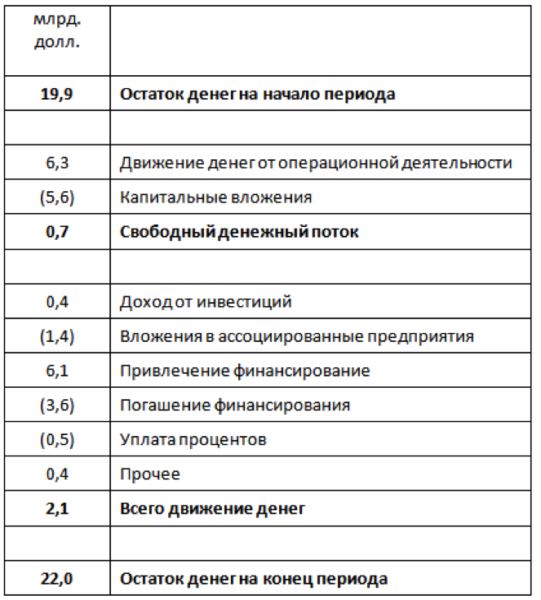

Розглянемо тепер щось більш відчутне, а саме грошові потоки «Газпрому» за квартал.

«Газпром» публікує тільки «непрямий» звіт про рух грошових коштів, а інформація по балансових рахунках занадто бідна, щоб можна було самостійно намалювати цей звіт. Тому доводиться задовольнятися опублікованої інформації:

Як видно, грошовий потік «Газпрому» навіть після капітальних вкладень був позитивний. Якщо додати до цього колосальні кошти, то можна припустити, що найближчим часом неплатоспроможність компанії не загрожує.

Однак тут є якийсь підступ. Операційний прибуток (прибуток від продажів) компанії в третьому кварталі склала 3,2 мільярда доларів, а рух грошей від операційної діяльності -6,3 мільярда. Звідки взялися ще гроші в розмірі 3,1 млрд. Доларів?

Можна припустити певну сезонність надходжень, коли гроші за пікові продажу взимку починають надходити тільки в другому кварталі, але у відповідному кварталі минулого року такого різкого сплеску входить кешу не було.

Насправді прихід грошей збільшився за рахунок зміни оборотного капіталу, тобто за рахунок зміни поточної дебіторської і кредиторської заборгованості та товарно-матеріальних запасів. Таке трапляється, наприклад, коли при незмінних продажах компанія починає активно вибивати гроші з боржників або затримувати платежі кредиторам.

Найбільша сума в другому кварталі припала на зміну заборгованості постачальникам. На початок 2-го кварталу «Газпром» повинен був постачальникам 921 млрд., До кінця кварталу ця заборгованість збільшилася до 1 138 млрд. Рублів. Таким чином компанія «заощадила» 217 млрд. Рублів, або 3,6 млрд. Доларів.

Чому так сталося? Нам невідомо. Може бути, збільшення відбулося за рахунок великих постачальників, які здійснюють будівництво, хоча зазвичай підрядники такого роду за свій рахунок нічого не будують, а вимагають аванси. А, може бути, для «оптимізації» оборотного капіталу в «Газпромі» вирішили відкладати платежі всім постачальникам - «економія» відповідає приблизно двом місяцям витрат компанії. Цікаво було б поспілкуватися з торговими кредиторами «Газпрому».

У всякому разі, такий грошовий сплеск повторити буде не можна, і в середньому операційний потік Газпрому до капітальних вкладень в справжніх умовах буде наближатися до 3-4 млрд. Доларів.

У звіті про рух грошей привертає увагу рядок «вкладення в асоційовані підприємства» на суму в 1,4 млрд. Доларів. Що це таке, компанія не розкриває, але за цей же час згідно зі звітом відбулося збільшення частки «Газпрому» в «Газпромбанку» з 37% до 48% акцій. «Газпромбанк» і так вже фактично майже повністю належить пов'язаним з «Газпромом» структурам, не всі з яких консолідуються в звітності. Можливо, мова йде про таку собі «оптимізації» структури володіння банком, що супроводжується виведенням коштів в організацію, хоча і пов'язану з «Газпромом», але не є її частиною.

До речі, цей банк, що зосередив на собі багато непрофільні бізнеси на кшталт «Газпром-Медіа», показав цілком непоганий прибуток - за 6 місяців поточного року він заробив 27 млрд. Рублів, що поповнило консолідований прибуток «Газпрому».

капвкладення

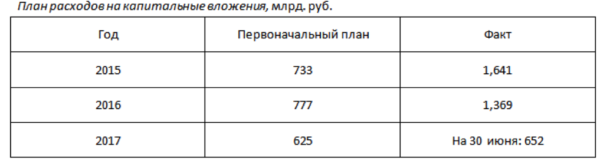

На капітальні вкладення з початку року Газпром направив 651 млрд. Рублів, при тому, що за затвердженою в минулому році інвестиційною програмою всього на капітальні вкладення в цьому році має бути витрачено 625 млрд.

Перед початком року «Газпром» зазвичай приймає якусь програму інвестицій, яку потім традиційно перевищує в кілька разів:

Такий своєрідний підхід до планування, звичайно, і справді може призвести до необхідності згаданого креативного підходу до управління оборотним капіталом.

Основні витрати в 2017 році планувалося провести на наступні проекти:

- 159 млрд. Руб. Газопровід «Сила Сибіру»

102 млрд. Руб. амурський ГПЗ

64 млрд. Руб. Чаяндінское НГМК

325 млрд. Руб. Всього Китайське напрямок - 111 млрд. Руб. Газопровід «Північний Потік 2»

- 42 млрд. Руб. Газопровід «Турецький потік»

- 62 млрд. Руб. Ухта - Торжок 2

- 37 млрд. Руб. Бованенковское НГМК

Однак по відношенню до Амурському ГПЗ стратегія компанії, мабуть, змінилася. Згідно Інтерфаксу "Газпром" заявив на початку вересня, що проект «не входить в периметр інвестиційної програми» компанії, і буде реалізовуватися за допомогою проектного фінансування із залученням, у тому числі, іноземних інвесторів.

Загалом, можна зробити висновок, що бюджети «Газпрому» ніякого відношення до подальшої насправді не мають, підхід компанії такий - мій бюджет, хочу виконую, хочу немає.

Як саме були витрачені суми з цього плану в другому кварталі 2017 роки нам невідомо.

Найзначніша стаття в балансі «Газпрому» залишається, як і раніше, найбільш закритою. Це наводить на думку, що робити взагалі якісь висновки про фінансове становище цієї компанії або її стратегії виходячи з інформації, що публікується звітності важко.

борги

Зовнішня фінансова заборгованість «Газпрому» на кінець 2го кварталу 2017 року склала близько 3 трильйонів рублів, або приблизно 52 млрд. Доларів. Показник чистого боргу компанії, тобто борги мінус поточні ліквідні кошти, склав 30 млрд. Доларів.

Це багато, але для компанії такого масштабу терпимо. «Газпром», на відміну від «Роснефти», не перебуває під фінансовими санкціями, і тому може продовжувати залучати гроші за кордоном і рефінансувати свої борги.

Правда, якщо «Газпром» все ж потрапить під санкції, чого не можна виключати з огляду на погіршення відносин з США, у нього теж можуть виникнути проблеми - в наступному році компанії необхідно буде повернути в валюті близько 8 мільярдів доларів. Втім, з огляду на солідний грошовий потік, «Газпром» все одно зможе викрутитися, скоротивши який-небудь найменш потрібний інвестиційний проект. Обрушать курс рубля, як це зробила «Роснефть», компанії не доведеться.

складний бізнес

«Газпром», зрозуміло, потужна компанія, але і у неї є свої уразливості, як зовнішні, так і внутрішні.

У газовому бізнесі в порівнянні з нафтовою галуззю вельми велика волатильність продажів. Воно і зрозуміло - газовий ринок не так розвинений з точки зору ліквідності і розвитку фінансової ринкової інфраструктури. Ціни і попит коливаються весь час досить сильно, в тому числі і в залежності від абсолютно непередбачуваних погодних умов.

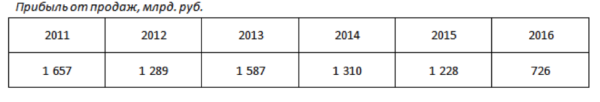

Це впливає і на стабільність продажів компанії. Подивіться, як різко змінювалася операційний прибуток «Газпром» по роках:

В таких умовах компанія повинна бути досить консервативною у своїй фінансовій та борговій політиці - інакше черговий несприятливий цикл може привести до проблем з платоспроможністю.

Крім того, в швидко мінливих умовах компанія повинна мати можливість швидко приймати і змінювати рішення. Ризикнемо припустити, що з цим в «Газпромі» є деякі проблеми - управляти організацією такого розміру і контролювати її дуже важко, тим більше що в вищому її керівництві перебувають аж ніяк не Лікург і Стів Джобс. Контроль з боку акціонерів, в тому числі уряду, теж утруднений -Хіба що «Газпром» готує ще один, правильний, докладний і перевірений надійним аудитором звіт по МСФО, що направляється по вищих інстанцій.

Можна тільки припускати, наскільки більш ефективним був би цей бізнес, якби він був розділений на кілька конкуруючих компаній, і якби була створена окрема трубопровідна компанія. Поради іноземців в цій сфері ігнорувалися, але в цьому випадку, можливо і дарма. Зрозуміло, що «Газпром» - це стратегічна організація і провідник державної політики РФ, але, як показує практика нафтової індустрії Росії, поділ і конкуренція аж ніяк не є перешкодою для поповнення бюджету країни і реалізації масштабних стратегічних проектів.

Руслан Халіуллін

На чому ж заощадив «Газпром»?Невже спрацювала їх постійно поновлювана «стратегія на зниження витрат»?

Чому це сталось?

Доларів?

Чому так сталося?