Співзасновнік Monobank Дмитро Дубілет. Як перемогті Приватні, статі Uber и Врятувати молодих англійців

- Як підвищити кредитний ліміт клієнтам монобанк

- Про нововведення і конкуренції з Приватбанком

- Чому вибір припав на банк Тігіпко і як окупаються інвестиції

- Наскільки вразливою є система "Приват24"

- Про "КОТОбанке" у Великобританії і плани створення фінансового Uber

Дмитро Дубілет був одним з тих, хто задавав тон на банківському ринку до націоналізації Приватбанку, ймовірність якої він заперечував до останнього.

Свою популярність Дубілет отримав Багодаря проривної мобільного банкінгу.

Після націоналізації ряд співробітників Приватбанку отримали заборону від НБУ на роботу в банківській системі, але команда екс-приватівців не розгубилася і створила компанію Fintech Band, яка формально не є банком, але співпрацює з ними.

Головний продукт Fintech Band - монобанк, мобільний додаток яке працює на базі Універсал банку. Останній належить ще одному екс-приватівцями Сергію Тігіпку.

Втім, в планах Дубілета розширення продуктової лінійки та роботи з іншими банками України.

Більш того, команда Дубілета задекларувала, що збирається відкрити банк в Англії, що звучить не зовсім реалістично, проте, після спілкування з Дубілетом зрозуміло, що це буде не класичний банк в широкому розумінні цього слова.

Навіщо Дубілету співпрацю з iBox-банком, як він бачить сьогоднішнє розвиток Приват24 і що за проект він робить в Англії, в інтерв'ю ЕП.

Як підвищити кредитний ліміт клієнтам монобанк

- Сьогодні у вас майже півмільйона клієнтів і кожен день активується близько 3 тисяч карт. З чим пов'язаний такий активний ріст?

- Поки що динаміка зростання тримається і навіть зростає. Ми дивимося на ці цифри і не можемо в них повірити. Напевно, причина в тому, що у нас 80% клієнтів приходять через сарафанне радіо.

Є раціональна причина: у нас вигідніше тарифи за рахунок того, що у нас немає відділень. Ми можемо дозволити собі більш низьку ставку за кредитами і більш високу - по депозитах. Є й емоційна причина - як ми вилизали інтерфейси, які коти у нас живуть в цих інтерфейсах.

Все Фото Дмитра Ларіна

- Ви сподіваєтеся не тільки на сарафанне радіо. Ми бачимо, що з'являється більше реклами.

- Так, ми купуємо рекламу в інтернеті. За рахунок неї ми отримуємо десь 20% трафіку. Знову ж - досить складно провести якусь грань, тому що клієнт міг почути рекомендацію монобанк від одного, але в підсумку клікнути на рекламу.

Або навпаки: міг побачити рекламу, а потім, коли йому порекомендували, щось згадав і в підсумку прийняв рішення завантажити додаток. У таких маркетингових активностях складно проводити чіткий поділ: що реклама, а що не реклама.

- На чому в основному заробляє проект?

- Кредитування - це наш основний бізнес. Зараз у нас кредитний портфель близько 2,5 млрд.

- Скільки людей користуються кредитним продуктом?

- Кредитний ліміт або розстрочку мають 60% клієнтів. З них десь 80% хоча б раз цим користувалися. Середній розмір кредиту, середній ліміт, який ми зараз встановлюємо клієнтам, - 20-30 тис грн.

- неповернення багато?

- Дуже мало. Навіть занадто мало. 2,5% десь.

- Нещодавно Promodo (маркетингове агентство, яке робило кампанію для Monobank - ЕП) описало ваш кейс. Вони говорили, що з тих людей, які встановили додаток, тільки 21% активує карту.

- 500 тис клієнтів - це ті, хто активували карту і почали нею користуватися.

Завантажень, звичайно, на порядок вище. У нас великі втрати в воронці, адже треба не тільки завантажити додаток, а й сфотографувати документи, зустрітися зі співробітником. Хтось скачав додаток просто з цікавості. Хтось скачав і виявив, що ми в його місті поки не доставляємо карту. У кожного свої причини.

- Як ви з цим працюєте?

- Це наполеглива праця. Ми цю воронку розбили мало не на 100 складових, по кожному елементу проводимо експерименти з підвищення ефективності. Будуємо моделі. Кому-то робимо акцент на кешбек, кому-то - на кредитування. Фактично наша ключова маркетингова активність - це робота з цієї лійкою.

- Скільки людина не активують карту після її отримання?

- Якщо вже отримав пластик, то дуже маленький відсоток - 1-2%.

- Як ви вибираєте категорії кешбек? Щоразу вони змінюються.

- Загальна ідея в тому, щоб привчити клієнтів користуватися карткою в самих різних ситуаціях. Плюс якийсь елемент гри, це навіть цікаво щомісяця заходити і бачити: о, сьогодні "Убер" 20%. Я, правда, через те, що дуже багато їжджу на "Приберіть", уперся в стелю вже через п'ять днів, але це важливий елемент гри.

- Коли ви відкривали додаток, ми помітили, що у вас високий кредитний ліміт.

- 100 тисяч.

- Як звичайним користувачам підвищувати свій кредитний ліміт?

- 100 тисяч мають дуже багато клієнтів.

- Від чого залежить кредитний ліміт користувача?

- Є багато чинників. В першу чергу - кредитна історія. Крім неї, в кредитній моделі ми використовуємо тисячі параметрів, але за питомою вагою фактор №1 і фактор №3 - це дані з Бюро кредитних історій.

Якщо у вас там бездоганна дисципліна, то ймовірність отримання високого ліміту набагато вище. Плюс, звичайно, поточні доходи - це ключовий параметр.

Про нововведення і конкуренції з Приватбанком

- Які нові продукти ви плануєте?

- У 2018 року ми запускаємо валютні депозити і валютні карти. У нашій країні працювати з валютою складно, є багато регуляцій. Через тиждень-два вони будуть доступні. Банку без відділень працювати з валютою складно, але ми домовилися з банками-партнерами, щоб вони брали валюту від населення.

- Ви обіцяли зручний додаток для фізосіб-підприємців.

- СПД унас в планах. По термінах поки складно сказати, на жаль. Зараз повна концентрація на "вилизуванні" процесів для фізосіб. Ми дуже боїмося запустити щось, що не знайде відгук у серцях клієнтів. Для СПД є пропозиції на ринку, і просто так запустити, сподіваючись, що воно саме полетить, складно.

- Кого ви бачите тут основними конкурентами?

- Ключовим конкурентом для нас є Приватбанк. Все-таки це той банк, який створила наша команда. На щастя чи на жаль, багато процесів, які ми там свого часу відбудували, продовжують працювати. Тому в першу чергу ми будемо доводити нашу перевагу по відношенню до "Привату".

- У чому це буде полягати?

- Будь то фізособи або СПД - ідея та ж. З одного боку - вигідніше тарифи, з іншого боку - зручніше інтерфейси, більше зручності, більше "фана".

- Лінь і жадібність. Не треба в відділення ходити, ще й 500 грн кешбек.

- Так, причому кешбек - це не щось тимчасове. Це частина нашої бізнес-моделі.

- Раніше якщо брали кешбек з депозитних коштів, то кешбек були вище. Зараз незалежно від того, це особисті кошти або кредитні, кешбек однакові.

- Кілька місяців тому ми переглянули систему. Раніше давали підвищений кешбек за кредитні кошти, але потім зрозуміли, що люди беруть кредити, коли їм треба, а не в залежності від кешбек. Ми зробили однакові кешбек за витрати, незалежно від того, кредитні це кошти або свої.

- Ви написали додаток бота, який звіряє, які курси у Приватбанку, і робить їх на кілька копійок менше у монобанк.

- Так.

- Чи є ще якісь ідеї щодо конкуренції з Приватбанком?

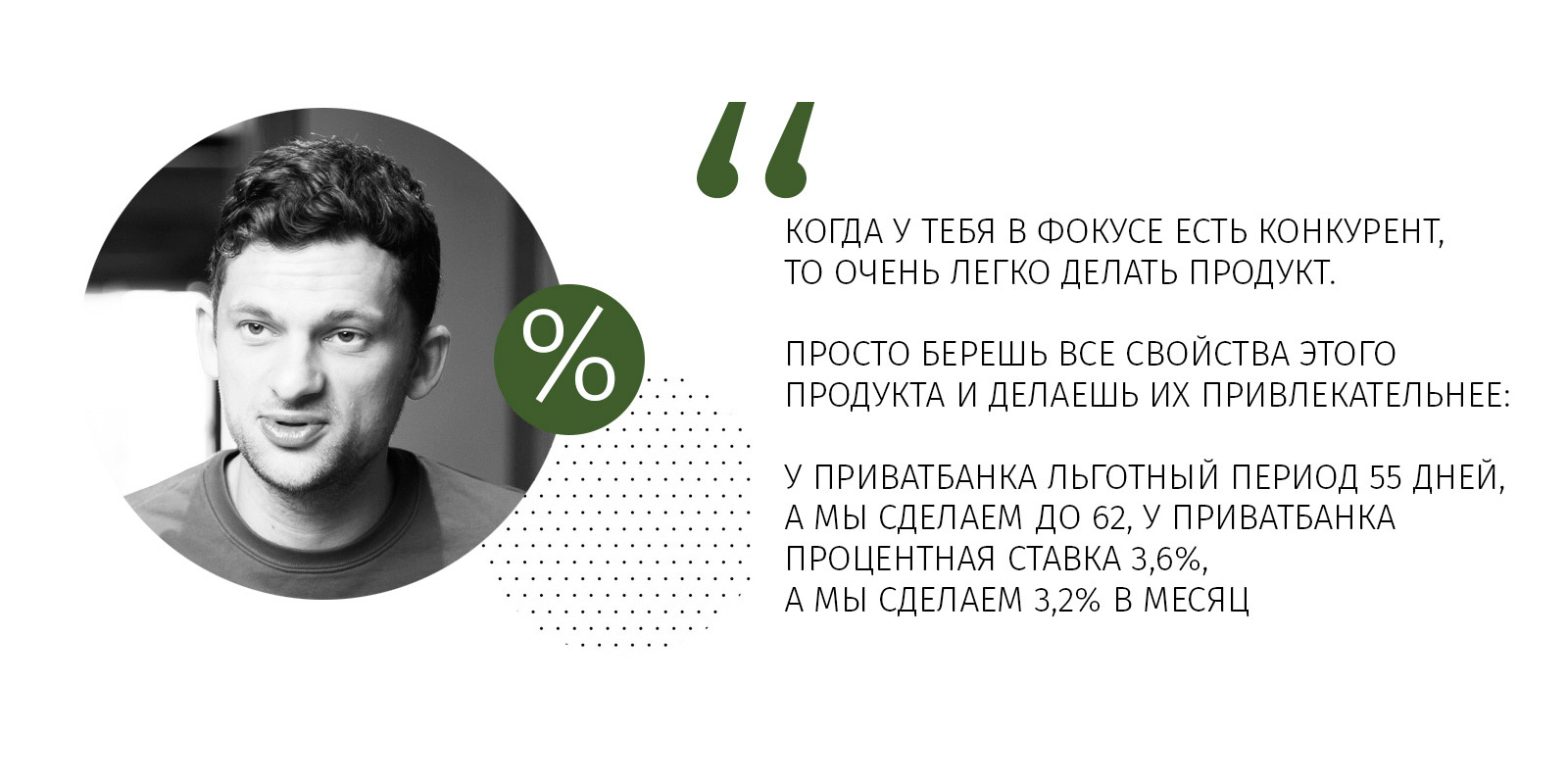

- Коли у тебе в фокусі є конкурент, то дуже легко робити продукт. Просто береш все властивості цього продукту і робиш їх привабливішими. Умовно кажучи, у Приватбанку пільговий період 55 днів, а давайте ми зробимо до 62. У Приватбанку процентна ставка 3,6%, а давайте ми зробимо 3,2% в місяць.

- Ви розповідали, що хочете робити не тільки якісні програми, а й веселі. Нещодавно запустили спортивний депозит. Що ще буде?

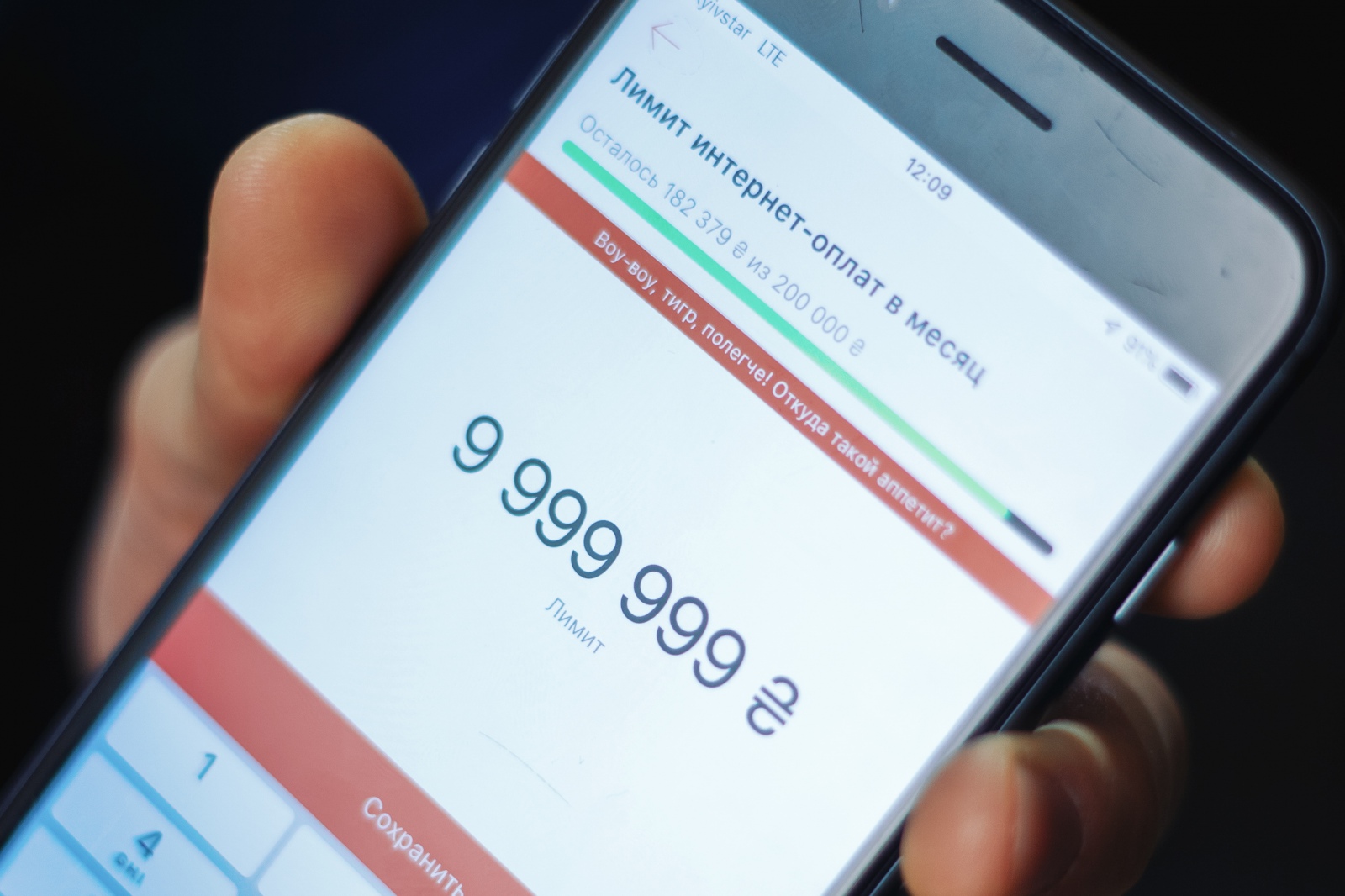

- Ця веселість виражається в якихось дрібницях - стікерах, фразах. Наприклад, якщо захочеш встановити собі дуже високий інтернет-ліміт, то тобі пише: "Оу-оу, тигр, легше, звідки такий апетит?".

З таких дрібниць виткане все додаток, тому що ми дуже пристрасно ставимося до всього, що стосується інтерфейсу. Іноді це сильно виснажує. У нашій команді багато сильних особистостей, у них є своя думка, і ми можемо до хрипоти, до посиніння сперечатися з приводу відтінку якогось пікселя.

- Скільки людей користуються спортивним депозитом?

- Спортивний депозит оформили 1 600 клієнтів.

- Ви писали про нову послугу: зберігати номер картки та CVV-код буде токен.

- Це не наше, це технологія MasterCard. Світ збожеволів з приводу витоку даних. Дані карт кудись витікають, тому чим далі, тим більше використовується ця технологія. Якщо ви в магазині робите покупку, то магазин записує не деталі вашої карти, а так званий токен карти, який працює тільки для цього магазину і тільки в рамках заданих клієнтом правил.

Якщо станеться витік, то зловмисники нічого не зможуть зробити з цим токеном, тому що він працює тільки в цьому магазині. Така загальна ідея. Ця технологія запустилася в 2018 році. Першою в світі, хто це зробив, була Netflix. В Україні наш банк - один з перших, хто запровадив цю технологію для клієнтів.

- Що з приводу віртуальних карт?

- Віртуальні карти у нас запускаються в жовтні. З'явиться можливість в будь-який момент безкоштовно відкрити віртуальну і валютну карти, а якщо потрібно, то можна замовити на цю карту пластикову і у тебе буде пластикова валютна карта.

- У чому основна ідея співпраці з "iBox банком"?

- Продукт, який ми обговорюємо з iBox, сильно відрізняється від монобанк. Там буде інший продукт і між ними не буде конфлікту. Це будуть різні ніші.

Наприклад, в iBox буде акцент на кредитуванні з великим ризиком.

За iBox буде кілька ключових відмінностей. Перше - це кредитний продукт. Це буде карта, на яку ти зможеш отримати кеш-кредит за вищою відсотковою ставкою без грейс-періоду. Зате буде набагато меншу кількість відмов, які ми будемо давати людям.

Люди, які отримують відмови від інших банків на більш дешеві продукти, отримають можливість йти не у всякі кеш-кредити або ломбарди, які роблять зовсім інші відсотки. У нас вони зможуть отримати дешевший продукт.

Це буде для них в тому числі способом будувати кредитну історію і через якийсь час довести, що їм можна видавати більш дешевий продукт. З точки зору позиціонування кредитного продукту це ключова ідея.

- монобанк вважається продуктом для middle-класу: красива, прогресивна картка. Зараз ви описали продукт, здається, вже для іншої аудиторії.

- Звичайно, це інша цільова аудиторія.

- Чи не боїтеся, що бренд може потерпіти істотні зміни?

- Тому iBox і монобанк - це абсолютно різні бренди. Ми не плануємо, щоб вони перетиналися.

- Це буде така ж чорна картка?

- Ні, буде біла картка. Те, що iBox і монобанк якось пов'язані, будуть знати тільки ті люди, які знають, що є команда Fintech Band, яка створює фінансові продукти. Звичайні люди такими речами не цікавляться, тому для них це будуть два абсолютно різні продукти.

- iBox вам платить за розробку і запуск продукту?

- Так, так що це взагалі не перетинається.

- У вас же повинна бути мотивація залучати більше ...

- Звичайно. У всіх контрактах є загальна ідея: щось платиться за розробку, а щось платиться в разі успіху.

- Як би ви описали свою аудиторію?

- На першій стадії це люди, готові до нового, люди часто з достатком середній плюс, часто люди творчих професій. Є умовно 200 тис програмістів і мало не половина з них вже є нашими клієнтами. Чим далі, тим більше аудиторія розмивається, стає схожа на генеральну сукупність.

Чому вибір припав на банк Тігіпко і як окупаються інвестиції

- Як ви домовлялися з Універсалом: чому монобанк зупинився саме на варіанті кооперації з банком Тігіпка?

- По-перше, в Україні не так багато банків залишилося ...

- Досить.

- Але число вже двозначне, а не тризначне. Регулятор працює над тим, щоб було однозначне.

Насправді - цілий ряд параметрів. Ключовий параметр був в тому, щоб у банку не було свого сильного роздрібного напрямку, тобто щоб він був готовий до спільного проекту в роздробі.

За цим критерієм відсіялися велика кількість банків, які, звичайно, не хотіли закривати свої мобільні додатки або картки.

- Ви своїх партнерів перевіряєте на фінансову стійкість?

- Коли ми приймали рішення, з ким із банків "запартнеріться", то "Універсал" в тому числі привернув тим, що у нього все показники ліквідності зашкалювали. Навіть складно собі уявити, на грунті чого ці показники похитнуться.

- Вибори. Політичні ризики.

- Зазвичай ризики пов'язані з корпоративним портфелем, а коли у тебе мільйон клієнтів і у кожного невелика сума, то звичайних ризиків немає.

- А раптом Сергій Тігіпко (власник банку "Універсал" - ЕП) збирає пасиви і закредітует потім на 5 млрд грн "Ленінську кузню" ?

- Що стосується "Універсалу", то у нього, крім монобанк, немає ніяких особливих напрямків. У нього є відділення, депозитна програма, роздрібні продукти. Корпоративного блоку майже немає, тому ризиків навіть близько тут не може бути.

- Ви їх моніторите?

- Моніторимо. Є якась стратегія розвитку Універсалбанку, з якої все згодні. Наскільки я розумію, у Сергія Леонідовича є багато інших банківських структур, які займаються корпоративним сегментом, і немає ніякого сенсу заважати монобанк з його внутрішньою кухнею.

- Може, йому потрібні пасиви для своїх ... У кожного банку є норматив кредитування пов'язаних осіб.

- В "Універсалі" все пасиви йдуть на карти монобанк. Монобанк - дуже перспективний бізнес і з точки зору прибутку, і з точки зору капіталізації.

Якщо уявити, що через пару років у західних структур знову з'явиться інтерес до українського банківського сегменту, то монобанк може бути придбаний за великі гроші. Інша справа, що для нас це може бути складне рішення, адже монобанк це справа всього нашого життя.

- З чим ви пов'язуєте успіхи Тігіпко в банківській сфері протягом останніх трьох років? Багато учасників ринку пов'язують ці успіхи з його можливою співпрацею з Адміністрацією президента. У той же час АП зіграла одну з ключових ролей, щоб потопити Приватбанк.

Ви цікавитеся цими політичними процесами?

- Намагаюся не цікавитися. У мене Сергій Леонідович як бізнесмен викликає повагу. Якими ресурсами і зв'язками він користується для створення свого бізнесу, мені дуже важко судити. Я з ним перетинаюся виключно на грунті монобанк. Наша команда обговорює з ним, скоріше, технології, фішки, продукти.

- Хто був основним переговірником з вашого боку?

- Вся наша команда.

- Ви інвестували в проект 2 млн дол, щоб його запустити?

- І запустити, і з боку "Універсалу".

- З його боку теж були вкладення?

- Так.

- У цих 2 млн дол є їх частина? Якщо є, то яка?

- Не можу говорити.

- Чи окупляться інвестиції?

- Поки немає. Ми ростемо, як божевільні. Ми вже близькі до того, щоб отримувати прибуток. Сподіваюся, в 2019 році цей знаменний день все-таки настане. Складно побудувати бізнес, який би окупався з перших днів. У нас низька маржа, великі кешбек, за рахунок цього прибуток на старті не така висока.

Наскільки вразливою є система "Приват24"

- Скільки людей у вас працює?

- У Fintech Band працює близько 200 чоловік. В основному це айтішники.

- Багато людей перейшло з Приватбанку?

- Майже всі люди, які з нами в команді, це вихідці з Приватбанку.

- Ви їх відразу забрали або поступово?

- Що значить "забрали"? Це ж не валіза. На щастя, ми знайшли слова і мотивацію, які переконали колег ризикнути і піти з нами в нове підприємство.

- Як вам сьогоднішній позиціонування "Приват24"? Це лягає в ваше бачення того, як повинен був розвиватися технологічний проект?

- Ні, тому що в Приватбанку зараз, за моєю оцінкою, вибрали, напевно, саму правильну стратегію: спробувати зберегти все те, що було до нашого відходу. На щастя чи на жаль, у них це не завжди виходить. То там, то сям процеси відвалюються. Стає явно гірше.

- Проблема в команді або в тому, що цей банк став державним?

- Там впала мотивація. Якщо говорити про нове керівництво банку, у мене таке враження, що там якась своя система мотивації, дещо відмінна від того, що рухало нами. Часто ця система мотивації може бути не в площині, наприклад, створення видатних продуктів або сервісів.

- І яка у них мотивація?

- У нового керівництва Приватбанку? Я ніколи не працював в державній структурі, але підозрюю, що в державних структурах зовсім інше життя, скажімо так, і зовсім інші двигуни для прийняття рішень, ніж коли ти - комерційна структура, яка прагне створити видатний сервіс.

- Деякі банкіри вважають, що успіх "Приват24" був пов'язаний з тим, що для розвитку цього проекту виділялося дуже багато грошей.

- Я розумію цих банкірів. Адже треба знаходити якесь пояснення, чому їх додатками складно користуватися. Схоже на те, коли бачать красиву дівчину за кермом автомобіля, і відразу хочеться сказати, що вона заробила це не своєю працею.

ІТ-бюджет Приватбанку БУВ набагато нижчих относительно кількості КЛІЄНТІВ, чем у других банків. Я даже залиша за дужками фактор відкатів. Багато дистриб'ютори мені говорили: "Ви єдиний ІТ-директор, який не брав відкати".

У нас бюджети в цьому плані завжди були набагато ефективніше, ніж у багатьох інших структур. Тому що у нас була мета побудувати ефективний процес, а не зробити більше ІТ-бюджет, з якого ти отримаєш якусь частку.

Ми завжди були апологетами "опенсорс". Там, де компанії купували дикі рішення за несамовиті гроші, ми використовували "опенсорс" і обслуговували це силами фахівців, які в загальній калькуляції обходилися набагато дешевше.

- Є багато чуток, що ІТ-система "Приват24" вразлива і сам Приватбанк хоче замінити її на щось кардинально нове. Чи згодні ви з тим, що платформу потрібно міняти?

- Коли в "Приват" зайшли ІТ-фахівці, які звикли жити в тій парадигмі, коли вони купують за неймовірні бюджети комерційні рішення, їм менш комфортно працювати в середовищі, де щось "самопісний", а щось "опенсорсний".

Умовно кажучи, з першого ж дня там почалися процеси, щоб "опенсорс" перевести на якісь комерційні дорогі рішення, а "самописние" речі замінити на якісь знову ж комерційні рішення.

З точки зору уразливості ми створили залізобетонну, непробивну стіну, яку неможливо було б зіпсувати при великому бажанні, в тому числі при бажанні авторів цієї системи, тому ніякого грунту у цих чуток немає.

- Ви з екс-акціонерами "Привата" спілкувалися, коли там працювали?

- Мій батько, звичайно ж, з ними спілкувався. Я з ними перетинався, але не часто.

- Конкуренти також пов'язували успішність "Приват24" з тим, що там часом ігнорувалися нормативи НБУ. Приклад - покупка валюти в "Приват24". (Раніше через додаток Приват24 можна було купувати валюту, до націоналізації, хоча конкуренти Приватбанку говорили, що нормативна база НБУ забороняє проводити онлайн подібні операції - ЕП)

- Є компанії, якими керують бізнесмени, а є компанії, якими керують юристи. Компанії, якими керують юристи, люблять розповідати, чому щось робити не можна. Приходить юрист і каже: "Знаєте, щоб відкрити рахунок, треба поставити 60 підписів на документах".

У правильному колективі обов'язково повинні бути юристи, які говорять: "Треба 60 підписів". Однак повинні бути і бізнесмени, які ставлять під сумнів кожну з цих підписів і домагаються того, що підписів не 60, а одна.

Якщо мова йде про обмін валют в "Приват24", то там була абсолютно легітимна схема. Вона була узгоджена з Нацбанком. Ці операції проводилися згідно з чинним законодавством, там все нормально працювало.

Про "КОТОбанке" у Великобританії і плани створення фінансового Uber

- Як з'явилася ідея створити проект в Англії? Раніше ви говорили, що вам рахунок не можуть відкрити в банку , А зараз намагаєтеся відкрити банк. Все, що українці робили з банків за кордоном, це виключно отмивочного контори.

- Рахунок нам, звичайно, відкрили. Я просто ділився з громадськістю своїм відкриттям, що Україна в західних банках проходить, як "списку санкцій країна".

Цікаве явище, погодьтеся. До речі, в тому ж Revolut один із засновників - українець, Володимир Яценко, якщо не помиляюся. Revolut - це один з найзнаменитіших Фінтех-стартапів, у нього капіталізація близько 2 млрд дол.

- Це ж один з ваших основних конкурентів на тому ринку?

- Так, це один з наших основних конкурентів. Взагалі є кілька банків на Заході, якими ми надихалися і на які ми уважно дивимося. Це Revolut, Starling або Tandem . Їх, на щастя, не так багато, але на Заході досить банків, які є нашими конкурентами.

- Ви хочете знайти там банк-партнер, як в Україні, або створити юрособа?

- У нас є юридична особа. У нас є і фінансовий партнер, з яким ми запускаємо цей продукт.

- У нього є банківська ліцензія?

- Так. Одна з причин, чому ми запускаємо в Англії, - там набагато простіше запускати Фінтех-стартапи. Починаючи з того, що регулятор усіма силами намагається привернути таланти, людей. Є цілий напрям, в рамках якого вони намагаються заманити до себе айтішників, щоб вони там будували бізнес.

Щоб запустити Фінтех-стартап, необов'язково володіти банківською ліцензією. Досить мати ліцензію на електронні гроші. Процес отримання цієї ліцензії набагато простіше, ніж у нас в країні. Власне, це одна з причин, чому в Британії так активно розвивається індустрія Фінтех-стартапів.

- Яким же буде ваше конкурентну перевагу, враховуючи, що там вже є чимало гравців?

- Є два основних напрямки. Перше - ми будемо робити акцент на кредитування. Якщо вся ця плеяда банків робить акцент на платіжному бізнесі, то ми хочемо зробити акцент на кредитуванні, причому кредитуванні молодих людей.

На Заході, якщо ти молодий чоловік, то, швидше за все, отримаєш відмову від банків - вони не хочуть ризикувати. Вони дивляться на твій скоринг в Бюро кредитних історій. Якщо він низький, то вони або дадуть дуже високу ставку, або відмовлять.

Ми за рахунок правильного використання штучного інтеллектаі машинного навчання розраховуємо будувати більш ефективні прогнозні моделі, які допоможуть нам більш ефективно приймати кредитні рішення. З іншого боку, у всю цю історію ми додаємо красу додатки, додаємо того ж кота.

- Ви провели в Англії багато часу. Наскільки сильно цей ринок відрізняється від нашого?

- Банківський ринок Британії сильно відстає від українського по ряду параметрів. За рахунок того, що Україна менш багата країна в порівнянні з Заходом, виходить, що якісь ключові інфраструктурні елементи у нас створювалися пізніше. Наприклад, таке спостерігалося в телекомі, в банківській індустрії.

Західні банки вклалися в 1990 роках в якесь обладнання, яке застаріло вже через кілька років, а вона до цих пір там працює. У нас же через те, що індустрія формувалася в 2000-х, все виходить більш ефективно.

- За якими параметрами Україна попереду?

- Наприклад, в Британії дуже нетипово переводити один одному гроші. Перекласти комусь гроші - це якась свистопляска з купою даних, які ти повинен вводити. Їм легше один одному кеш передати. У нас же достатньо знати номер карти.

- Ви називали ряд банків. Невже з їх допомогою не можна перевести гроші?

- Можна, але коли я розповідаю британцям, що сідаю в таксі, якщо це не "Убер", і тут же перекладаю водієві гроші на карту, у них робляться великі очі. Для них Р2Р перекази - це щось неймовірне.

В Україні і Східній Європі перекази між картками навіть різних банків - щось зрозуміле, то, що "Мастеркард" і "Віза" запустили. У Британії вони це не запустили. В силу якихось організаційних або технічних причин ландшафт був не готовий, і просто ввести номер карти і відправити суму в Англії неможливо.

- Регуляторний законодавство не завадить втілити плани?

- В Англії є ряд переваг. Серед переваг - те, що можна отримати більш "легковагі" ліцензії і швидше запуститися. Звичайно, все, що стосується відкриття бізнесу, сплати податків - все просто і зрозуміло.

- Ви будете приймати пасиви від людей?

Читайте також

- Поки не будемо. Щоб мати можливість приймати пасиви, потрібно володіти банківською ліцензією. Це більш складна ліцензія.

- Скільки часу знадобилося для отримання ліцензії?

- Ми ще в процесі. Ми запускаємо в партнерстві з компанією, яка дає свої ліцензії таким стартапам, як ми.

- За рахунок чого ви будете виділяти кошти? Це буде капітал з України?

- Ми сподіваємося піднімати інвестиції.

- Ви хочете залучити під проект?

- Так, типова історія зі стартапами.

- На Заході хочете залучити?

- На Заході, звичайно.

- У Женеві?

- Якщо будуть венчурні фонди з Женеви ... Ми хочемо працювати з венчурними фондами, тому що часто це не просто гроші, а так звані розумні гроші. З цими грошима зазвичай йде підтримка в тому числі по контактам і досвіду. Перші 10 тис карт випускаємо за свій рахунок, але сподіваємося скоро підняти інвестиції.

- Що буде у британців, чого немає в українців?

- Чи не буде такого. В Україні у нас набагато більш універсальне додаток.

- Якщо у вас успішно піде проект в Британії, куди підете далі?

- Сподіваємося вийти на інші європейські країни вже в 2019 році, а далі подивимося - Азія, США. Взагалі, ідеальна картинка - це щось на зразок "Прибери". Ця компанія стала глобальною, вона привносить однаковий досвід незалежно від країни. Ми сподіваємося стати тим самим "Приберіть" в банківському обслуговуванні.

Фото Дмитра Ларіна

З чим пов'язаний такий активний ріст?На чому в основному заробляє проект?

Скільки людей користуються кредитним продуктом?

Неповернення багато?

Як ви з цим працюєте?

Скільки людина не активують карту після її отримання?

Як ви вибираєте категорії кешбек?

Як звичайним користувачам підвищувати свій кредитний ліміт?

Від чого залежить кредитний ліміт користувача?

Кого ви бачите тут основними конкурентами?